Ein Risikomanagementsystem verfolgt das Ziel, frühestmöglich betriebliche Risiken zu erkennen und zu umgehen. Der Begriff des Risikomanagementsystems wird oft mit dem Begriff des Risikomanagements gleichgestellt.

Geschäftsführungen in deutschen Unternehmen sind nach dem Gesetz zur Kontrolle und Transparenz im Unternehmensbereich (KonTraG) seit 1. Mai 1998 verpflichtet, „bestehende bzw. potentielle Risiken zu erkennen, zu überwachen und […] abwehren zu können“ [Hommelhoff und Mattheus 2000, S. 8]. Aktiengesellschaften benötigen sogar explizit ein „Überwachungssystem […], um bestandsgefährdende Entwicklungen möglichst früh zu erkennen“ [§ 91 Abs. 2 AktG]. Laut-OECD Grundsätzen der Corporate Governance gehören „vorhersehbare Risikofaktoren“ zur Offenlegungspflicht eines Unternehmens.

Risiken bzw. Bedrohungen und Chancen lassen sich durch „schwache Signale“ [Ansoff 1976] erkennen, wobei die ausschließliche Früherkennung von Chancen meist unter Chancenmanagement definiert wird. Schwache Signale sind „schlecht definierte und unscharf strukturierte Botschaften, die auf strategische Diskontinuitäten hindeuten, sich aber im Falle ihrer Relevanz in Zeitablauf verstärken“ [Hahn und Krystek 2000, S. 86]. Aufgrund ihres vagen und unscharfen Charakters bleiben schwache Signale meistens unbeachtet. Die Wirkung steigt jedoch, je öfter sich die Ereignisse wiederholen. Das Problem hierbei ist die mangelnde Sensibilität der Geschäftsleitung gegenüber schwachen Signalen trotz der Tatsache, dass ein frühzeitiges Erkennen und strategisches Handeln solcher schwacher Signale zu enormer Zeit- und Kosteneinsparung führen können.

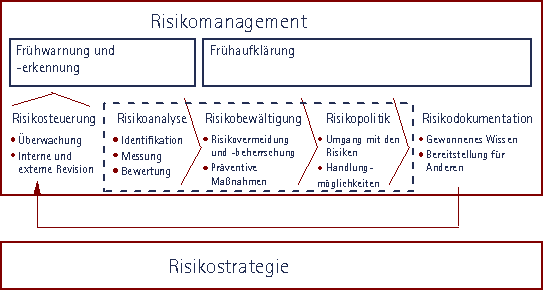

Frühwarnung, -erkennung und –aufklärung sind die Schwerpunkte eines Risikomanagementsystems (siehe Abb. 1). Dazu gehören die durchzuführenden Maßnahmen des Risikomanagements:

-

Risikoanalyse: Ein strukturiertes Verfahren zur Identifikation und Bewertung von Risiken und Chancen. Diese Risiken und Chancen werden Unternehmenszielen gegenübergestellt sowie nach Primär- und Sekundärrisiken differenziert. Bei der Bewertung werden die Schadenshöhe und die Eintrittswahrscheinlichkeit berechnet, um darauf basierend Entscheidungen in der nächsten Phase (Risikobewältigung) zu treffen.

-

Risikobewältigung und -politik: Im Mittelpunkt stehen die Risikovermeidungs- und -beherrschungsmaßnahmen. Abgeleitet werden präventive Maßnahmen sowie Handlungsmöglichkeiten nach dem Auftreten der Risiken. Diese Maßnahmen werden in die Unternehmensstrategie einbezogen.

-

Risikodokumentation: Bereitstellung des gewonnenen Wissens für Andere. Die Ergebnisse der Risikoanalyse, die durchgeführten Maßnahmen sowie die jeweiligen Zuständigkeiten sollen dokumentiert werden, um einen ausführlichen Überblick über die potenziellen Risiken und den möglichen Abwehrmaßnahmen zu gewinnen.

-

Risikosteuerung: Zielt darauf ab, stets die Risikostrategien an die aktuellste Risikosituation anzupassen. Die interne und externe Revision dient als neutrale Prüfungsinstanz, die die Qualität des Risikomanagements und der durchgeführten Maßnahmen sicherstellt.

Abb. 1: Risikomanagementprozess

Im Finanzsektor sind u.a. Währungsrisiken, Länderrisiken und Risiken, die sich aus der Veränderung der Rahmenbedingung rechtlicher, wirtschaftlicher oder gesellschaftlicher Natur ergeben, [vgl. Rolfes 2002, Warnecke 1996, Koch 1998, Meyding 2000] zu nennen.

Literatur

Ansoff, H. Igor; MacDonnell, Edward J.: Implanting strategic management. 2. Auflage. New York : Prentice Hall, 1990.

Franz, K-P.: Corporate Governance. In: Dörner, D.; Horváth, P.; Kagermann, H.; (Hrsg.): Praxis des Risikomanagements. Grundlagen, Kategorien, branchenspezifische und strukturelle Aspekte. Stuttgart : Schäffer-Poeschel, 2000. S. 41-72.

Hahn, D.; Krystek, U.: Früherkennungssysteme und KonTraG. In: Dörner, D.; Horváth, P.; Kagermann, H.; (Hrsg.): Praxis des Risikomanagements. Grundlagen, Kategorien, branchenspezifische und strukturelle Aspekte, Stuttgart : Schäffer-Poeschel, 2000. S. 73-97.

Hommelhoff, Peter; Mattheus, Daniela: Grundlagen des Risikomanagements. Gesetzliche Grundlagen: Deutschland und international. In: Dörner, Dietrich; Horváth, Péter; Kagermann, Henning (Hrsg.): Praxis des Risikomanagements. Grundlagen, Kategorien, branchenspezifische und strukturelle Aspekte. Stuttgart : Schäffer-Poeschel, 2000. S. 1–41.

Koch, W., Wegmann, J.: Praktiker-Handbuch Due Dilligence: Chancen-, Risiken-Analyse mitelständischer Unternehmen. Stuttgart : Schäffer-Poeschel Verlag, 1998.

KonTraG Gesetz zur Kontrolle und Transparenz im Unternehmensbereich, Bundesgesetzblatt Teil 1, Nr. 24, Bonn, 2998. S. 786-794.

Meyding, T., Fabian, C.: Rechtliche Risiken. In: Dörner, Dietrich; Horváth, Péter; Kagermann, Henning (Hg.): Praxis des Risikomanagements. Grundlagen, Kategorien, branchenspezifische und strukturelle Aspekte. Stuttgart : Schäffer-Poeschel, 2000, S. 283-310.

OECD: OECD Grundsätze der Corporate Governance. Neufassung: OECD, 2004.

Rolfes, B.; Das Management von Zins- und Währungsrisiken in Industrieunternehmen. In: Hölscher, R., Elfgen, R. (Hrsg.): Herausforderung Risikomanagement: Identifikation, Bewertung und Steuerung industrieller Risiken. Wiesbaden : Gabler Verlag, 2002, S. 541-558.

Specht, D.; Mieke, C.: Risiko-Controlling in Supply-Chains. In: Industrie Management 2007, 2, S.17-23.

Warnecke, J.: Randbedingungen und Einflussgrößen auf die strategische Gestaltung von Produktionsunternehmen. In: Eversheim, W., Schuh, G. (Hrsg.): Produktion und Management >Betriebshütte< Teil 1. Berlin : Springer Verlag, 1996, S. 5-27 ff