Mit TCO-Analysen sollen die durch den Besitz eines Informationssystems verursachten, (zeitlich) totalen Kosten erfasst werden [Ellram, Siferd 1993; Wolf, Holm 1998]. Der Begriff der Kosten ist dabei verwirrend, da nicht etwa der Ressourcenverbrauch, sondern vielmehr die mit dem Besitz eines Informationssystems einhergehenden Zahlungen von Bedeutung sind [vom Brocke 2006]. Demnach sind Methoden der Investitionsrechnung zu verwenden [Grob 2006], um die finanzwirtschaftlichen Effekte originärer Zahlungen zu erfassen und – unter Berücksichtigung derivativer Zahlungen – zu aussagekräftigen Finanzkennzahlen zu verdichten.

Entwicklung

Den Anstoß für TCO-Studien gab eine von Gartner durchgeführte Untersuchung, der zufolge die Anschaffungsauszahlungen für Systeme relativ wenig ins Gewicht fallen, während bis zu 60 % der Kosten für die Unterstützung der Systemnutzer, die Wartung und Pflege von Hard- und Software sowie für Leerkosten bei Systemausfällen anfallen [Riepl 1998, S. 7; Krcmar 2003, S. 213 ff.]. Eine erste TCO-Analyse wurde für die Entscheidungsunterstützung bei der Migration von Mainframe-Rechnern zu Personal Computern konzipiert [Riepl 1998, S. 8].

Charakteristisch für TCO-Analysen ist eine lebenszyklusorientierte Differenzierung von Kostenarten. Mittlerweile finden sich mehrere Weiterentwicklungen [Gartner 1997; Gartner 2003; Gartner 2006]. Auch haben sich Varianten von TCO-Analysen herausgebildet, wie z. B. Ansätze der META Group, von Forrester Research sowie der Giga-Information Group [Riepl 1998, S. 8 f.; Wild, Herges 2000, S. 5 f.]. Eine der Erweiterungen besteht darin, neben den Kosten auch den Nutzen eines Systems zu erfassen, um den sog. Total Profit of Ownership (TPO) zu quantifizieren.

TCO-Analysen sind mittlerweile für mehrere Anwendungsbereiche durchgeführt worden [Ferrin, Plank 2002]. Problematisch ist, dass die Berechnungsmethode zumeist nicht offengelegt wird. Dies mindert die Nachvollziehbarkeit der Ergebnisse, verhindert aber auch deren Übertragbarkeit auf unternehmensindividuelle Entscheidungssituationen. Daher kommt Methoden für TCO-Analysen eine besondere Bedeutung zu.

Methoden

Aufgrund der Langfristigkeit lebenszyklusorientierter Betrachtungen sind TCO-Analysen nach Methoden des Investitionscontrollings durchzuführen [vom Brocke 2006]. Exemplarisch soll eine Methode auf Basis vollständiger Finanzpläne (VOFI) vorgestellt werden [Grob, Lahme 2004]. Den Aufbau eines VOFI zeigt Abbildung 1.

Abb.1 : Schema zur Investitionsrechnung mit VOFI

Während der Nutzungsdauer der Investition von n Jahren sind die Einzahlungsüberschüsse als originäre Zahlungen der Zahlungsfolge anzusetzen. Unter Berücksichtigung von Entnahmen, Einlagen und Steuerzahlungen sind zwischenzeitliche Finanzierungsdispositionen und Reinvestitionen vorzunehmen, die zu jährlichen Finanzierungssalden von null führen. Periodisch-sukzessiv wird der Bestand der Vermögenskonten ermittelt.

Zielwertberechnung

Auf der Grundlage des VOFIs können die TCO als spezieller Totalgewinn analysiert werden [Grob 2006, S. 233 ff.]. Zu diesem Zweck sind die im VOFI erfassten Zahlungen über sämtliche Perioden aufzusummieren. Das Kalkulationsschema ist in Abb. 2 dargestellt.

Abb. 2: Schema zur Aufspaltung der TCO auf Basis von VOFI

Der resultierende kalkulatorische Totalgewinn ist negativ, da – abgesehen von einer Einzahlung aus der Liquidation – nur Auszahlungen ausgewiesen werden. Als TCO ist dann ein positiver Wert auszuweisen.

Weiterentwicklung der Methoden

Neben den TCO können weitere Zielwerte zur Beurteilung von Entscheidungsproblemen in der Wirtschaftsinformatik bestimmt werden [vom Brocke 2008]. Dabei kommt es häufig nicht nur auf die Bewertung von Investitionen in Anwendungssysteme an. Viele Investitionen, die heute zu beurteilen sind, betreffen vielmehr die Wirtschaftlichkeit ganzer Reoganisationsmaßnahmen. Dabei kommt es nicht nur auf die TCO von Systemen an, sondern auf die TCO von Prozessen, bzw. die Profitabilität von Prozessveränderungen [vom Brocke, Grob 2008].

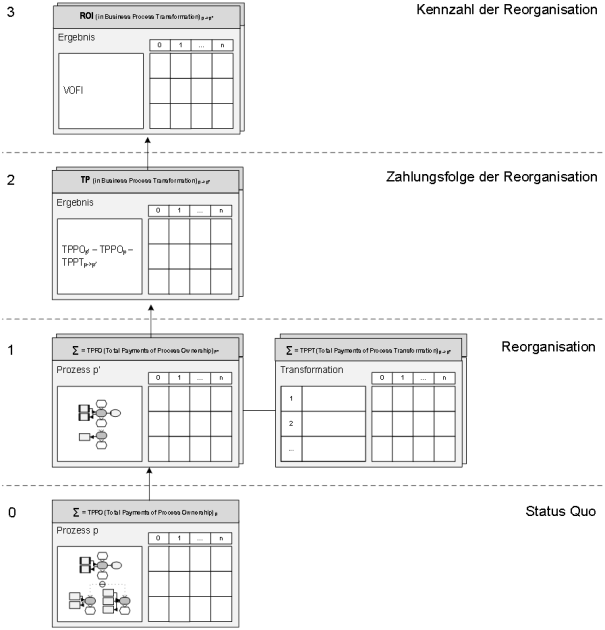

Abb.3: Kalkulation des Return on Process Transformation

Der „Verdienst“ der Reorganisation lässt sich im Vergleich der „Total Payments of Process Ownership“ (TPPO) für den Fall „mit“ (Prozess p‘) und „ohne“ Reorganisation (Prozess p im Status quo) ermitteln (Ebene 0 und 1 in Abbildung 3). Der Verdienst der Prozessreorganisation drückt sich gerade in einer positiven Differenz zwischen den TPPO des neuen Prozesses p‘ und den TPPO desselben Prozesses im Status Quo (Prozess p) aus. Der „Preis“ einer Prozessreorganisation besteht in den Auszahlungen, die für die Prozesstransformation zu tätigen sind (Ebene 1). Diese Auszahlungen werden im Folgenden als „Total Payments of Process Transformation“ (TPPT) bezeichnet. Die TPPT umfassen beispielsweise Anschaffungsauszahlungen in neue Informationstechnologien oder Auszahlungen für den Aufbau von Prozesswissen.

Um die TPPO sowie die TPPT bemessen zu können, ist zu berücksichtigen, dass die langfristigen ökonomischen Konsequenzen der Reorganisation zu erfassen sind. Folglich sind Zahlungen über mehrere Perioden zu planen. Ein typischer Planungshorizont ist z. B. fünf Jahre. Durch Saldierung der Zahlungsfolgen (TPPOSoll – TPPOIst) und der Investition in die Prozesstransformation (TPPT) ergeben sich die mit der Reorganisation insgesamt verbundenen zusätzlichen Zahlungen (Ebene 2). Diese Folge der sog. originären Zahlungen der Reorganisation bildet die Grundlage zur weiteren Verrechnung der wertmäßigen Konsequenzen durch die Ermittlung derivativer Zahlungen, wie z.B. Zins- und Steuerzahlungen. Da die Ergebnisse in Form einer originären Zahlungsfolge vorliegen, können verschiedene Standardmethoden des Investitionscontrollings verwendet werden, um derivative Zahlungen zu berechnen. Neben dem Einsatz klassischer Methoden der Investitionsrechnung (Kapitalwertmethode, Interne Zinsfußmethode) bieten insbesondere Finanzpläne [Grob 2006] die Möglichkeit, relevante Mittelzu- und -abflüsse nachvollziehbar und explizit zu modellieren, was dem Prozesscontrolling besonders zugutekommt [vom Brocke, Grob 2008].

Die Abschätzung der TPPO auf Ebene 0 und 1 kann unterschiedlich detailliert erfolgen. Der finanzplanorientierte Ansatz erlaubt es einerseits, explizit zu erwartende Nettozahlungen pro Planungsperiode vorzugeben, andererseits aber auch die Berechnung der Nettozahlungen weiter auszudifferenzieren. Ein interessanter Ansatz besteht auch darin, Geschäftsprozessdiagramme, wie oben eingeführt, als Grundlage der Bewertung zu nutzen. Diese Methoden werden in gesonderten Arbeiten differenziert vorgestellt (vgl. z. B. [vom Brocke, Grob 2008; vom Brocke, Recker, Mendling, 2010; vom Brocke, Sonnenberg 2011].

Literatur

Ellram, L. M. ; Siferd, S. P.: Purchasing. The Cornerstone of the Total Cost of Ownership Concept. In: Journal of Business Logistics, 14(1993), Nr. 1, S. 163-184.

Ferrin, B. G. ; Plank, R. E.: Total Cost of Ownership Models. An Exploratory Study. In: The Journal of Supply Chain Management, 38(2002), Nr. 3, S. 18-29.

Gartner: Distributed Computing. Chart of Accounts, Gartner Group, 2003 http://www.gartner.com/4_decision_tools/modeling_tools/costcat.pdf (Abruf 30.09.06).

Gartner: Gartner Measurement. Cost Management, 2006 http://www.gartner.com/4_decision_tools/measurement/decision_tools/tco/ tco.html (Abruf 30.09.06).

Gartner: TCO Analyst. A White Paper on Gartner Group’s Next Generation Total Cost of Ownership Methodology, Gartner Group, 1997. http://www.netvoyager.co.uk/pdf/TCO_analyst.pdf (Abruf 30.09.06).

Grob, H. L., Lahme, N. (2004), Total Cost of Ownership-Analyse mit vollständigen Finanzplänen. In: Controlling, 16(2004), Nr. 3, S. 157-164.

Grob, H. L.: Einführung in die Investitionsrechnung. Eine Fallstudiengeschichte. 5. Aufl., München : Vahlen, 2006.

Krcmar, H.: Informationsmanagement. 3. Aufl., Berlin et al. : Springer, 2003.

Riepl, L.: TCO versus ROI. In: Information Management, 2(1998), S. 7-12.

Wild, M. ; Herges, S.: Total Cost of Ownership (TCO). Ein Überblick. In: Schwickert, A. C. (Hrsg.), Universität Mainz, Arbeitsbericht Nr. 1, 2000.

Wolf, K. ; Holm, C.: Total Cost of Ownership. Kennzahl oder Konzept?. In: Information Management, 13(1998), Nr. 2, S. 19-23.

vom Brocke, J. : Serviceorientiertes Prozesscontrolling. Gestaltung von Organisations- und Informationssystemen bei Serviceorientierten Architekturen. Univ. Münster, Habil, 2006. Zugl. vom Brocke, J.: Serviceorientierte Architekturen. Management und Controlling von Geschäftsprozessen. München : Vahlen, 2008.

vom Brocke, J.: Entscheidungsorientierte Wirtschaftsinformatik. Entwicklung einer konstruktionsbegleitenden Kalkulation zur wirtschaftlichen Nutzung neuer Technologien. In: Bichler, M. ; Hess, T. ; Krcmar, H. ; Lechner, U. ; Matthes, F. ; Picot A. : Speitkamp, B. ; Wolf P.: Proceedings der Multikonferenz Wirtschaftsinformatik 2008, Berlin : Gito, 2008.

vom Brocke, J.; Grob, H. L.: Wirtschaftlichkeitsrechnung für die Gestaltung von Unternehmensprozessen, in Becker, J./Kugeler, M./Rosemann, M. (Hrsg.): Prozessmanagement. Ein Leitfaden zur Prozessorientierten Organisationsgestaltung, 6. Aufl., Berlin 2008, S. 491-520.

vom Brocke, J.; Recker, J.; Mendling, J.: Value-oriented Process Modeling: Integrating Financial Perspectives into Business Process Re-design, in: Business Process Management Journal (BPMJ), 16. Jg. (2010), Heft 2, S. 333-356.

vom Brocke, J.; Sonnenberg, C. (2011). Bemessung des Wertbeitrags von ERP-Systemen – Return on Process Transformation als Kennzahl für das operative Management.

Controlling – Zeitschrift für erfolgsorientierte Unternehmensführung, 23(6), 282-289.